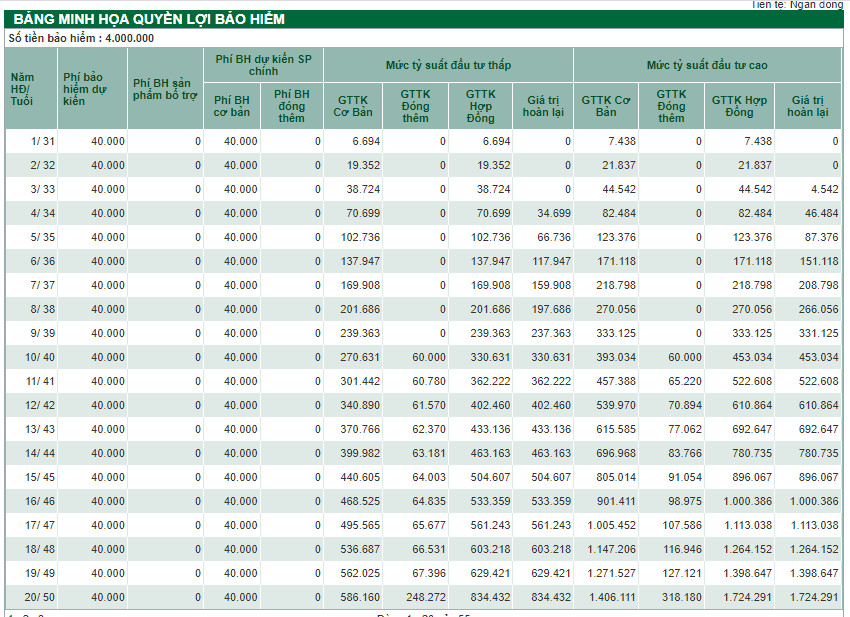

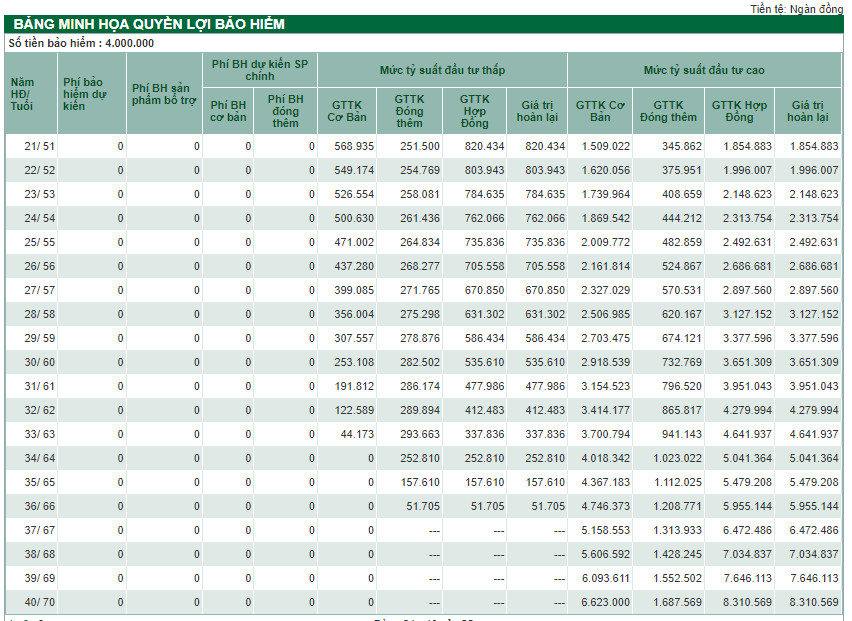

Bảng minh họa cho khách hàng nam tuổi 30

- Quỹ dự phòng đảm bảo có ngay khi hợp đồng có hiệu lực: 4.000.000.000 VNĐ, trong khi nếu tự tiết kiệm thì chỉ có thể nhìn thấy khi tiết kiệm đều đặn sau 20 năm.

- Số tiền ủy thác trong vòng 20 năm chỉ 40.000.000 VNĐ/Năm tương đương 110.000 VNĐ/ngày trong khi nếu tự tiết kiệm trong 20 năm sẽ cần 200.000.000 VNĐ/năm tương đương 547.000.000 VNĐ/ngày (gấp 5 lần so với ủy thác).

Ở tuổi 61, khi các con trưởng thành và không còn nghĩa vụ nuôi dưỡng ai nữa thì chúng ta sẽ có một quỹ lương hưu để bổ sung cho thu nhập, an hưởng tuổi già, chăm sóc sức khỏe và làm điều mình thích: 3.951.309.000 VNĐ. Đồng thời có thể chuyến giao sự thịnh vượng cho thế hệ thứ 2 một cách trọn vẹn

Manulife – Cuộc Sống Tươi Đẹp Ưu Việt

Manulife – Cuộc Sống Tươi Đẹp là giải pháp tuyệt vời song hành cùng bạn trong suốt hành trình cuộc sống, chuẩn bị cho bạn quỹ dự phòng chăm sóc sức khỏe trước 134 bệnh lý nghiêm trọng – phạm vi bảo vệ rất rộng, giúp bạn yên tâm đi qua nỗi lo của quy luật tự nhiên Sinh – Lão – Bệnh – Tử để toàn tâm toàn ý chăm lo cho gia đình và công việc.

Manulife – Tự Tin 360

Ung thư không còn là dấu chấm hết, và bạn cũng không cần phải tạm gác lại niềm vui cuộc sống. Tự tin chinh phục những mục tiêu và kế hoạch đã đặt ra khi được bảo vệ toàn diện trước mọi bề rủi ro. Manulife cam kết đồng hành hỗ trợ bạn vượt qua những biến cố ngay từ giai đoạn đầu cho đến giai đoạn sau, hỗ trợ tài chính và bảo vệ cho cả thế hệ mai sau với Quỹ bảo vệ lên đến 360% STBH.

Manulife – Điểm tựa đầu tư

Manulife – Điểm Tựa Đầu Tư là sản phẩm bảo hiểm liên kết đơn vị đóng phí định kỳ được thiết kế để giúp bạn tham gia đầu tư một cách chủ động và thuận tiện hơn thông qua hình thức đầu tư ủy thác cho các chuyên gia quản lý quỹ đầu tư, nhằm gia tăng tài sản cho các dự định trong tương lai như đi du lịch, mua sắm, tạo dựng tài sản, quỹ học vấn cho con yêu hay quỹ hưu trí của bản thân… nhưng đồng thời an tâm bảo vệ các kế hoạch tài chính của gia đình trước rủi ro trong cuộc sống.

Manulife – An Tâm Vui Sống

Giải pháp bảo hiểm tử kỳ với thủ tục đơn giản không cần khám sức khỏe với mức bảo vệ cao. Đóng phí ngắn hạn bảo vệ dài cùng nhiều gói để lựa chọn. Được hoàn phí khi đáo hạn hợp đồng.